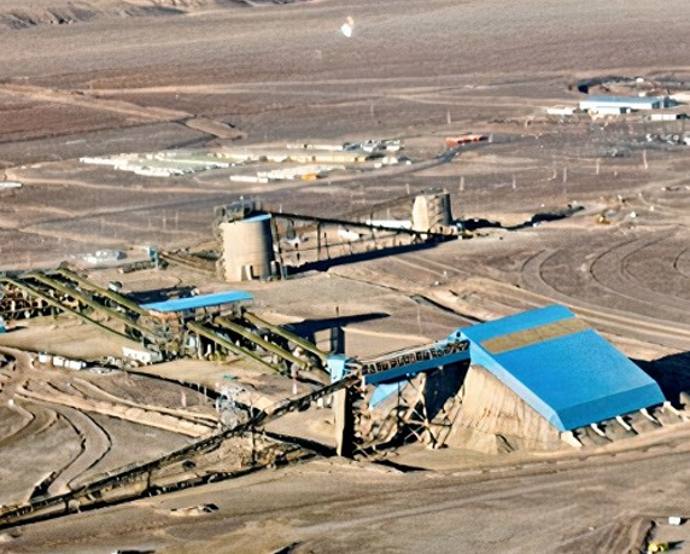

La Corporación Nacional del Cobre de Chile (Codelco) emitió deuda en el mercado internacional por un monto total de 2.000 millones de dólares. La oferta incluyó una nueva emisión de notas con cupón de 6,440 % y vencimiento en 2036 por USD 1.500 millones y la reapertura de una emisión anterior de notas con cupón de 6,300% y vencimiento en 2053 por USD 500 millones, adicionales a las colocadas en septiembre de 2023.

Esta operación fue liquidada el 26 de enero. Cleary Gottlieb Steen & Hamilton - Estados Unidos (Nueva York), Carey y abogados internos apoyaron a la emisora, que es el mayor productor de cobre del mundo.

BofA Securities, Citigroup Global Markets, J.P. Morgan Securities y Santander US Capital Markets como joint bookrunners fueron asesorados por Shearman & Sterling - Estados Unidos (Nueva York) y Garrigues - Chile (Santiago de Chile).

Te sugerimos leer: Frigorífico Concepción obtiene préstamo a plazo de Bank of America

La estatal chilena planea financiar su plan de inversiones de largo plazo con los recursos recaudados.

El año pasado, Codelco realizó sendas emisiones de bonos el año pasado, la primera por 900 millones de dólares y la más reciente por USD 2.000 millones.

Otras emisiones en las que interviene Carey:

-Banco de Chile emite bonos por 500 millones de dólares en el mercado internacional

-Codelco coloca bonos por 780 millones de dólares, conoce a las firmas detrás

-Codelco coloca bonos por 780 millones de dólares, conoce a las firmas detrás

Asesores legales

Asesores de Corporación Nacional del Cobre de Chile (Codelco):

- Abogados in-house: María Gabriela Campos y Nicola Possekel.

- Carey (Santiago de Chile): Socios Diego Peralta y Fernando Noriega. Asociado Diego Lasagna.

- Cleary Gottlieb Steen & Hamilton - Estados Unidos (Nueva York): Socios Adam Brenneman y Matt Brigham. Asociados Sofia Falzoni y Eugene Wei-En Woo. Abogada internacional Lucía De Miceu. Asistente legal Mingyu Tang.

Asesores de BofA Securities, Inc., Citigroup Global Markets Inc., J.P. Morgan Securities LLC y Santander US Capital Markets LLC: as joint-bookrunning managers

- Shearman & Sterling - Estados Unidos (Nueva York): Socios Alejandro Gordano y Lorenz Haselberger. Asociados Gonzalo Robles y Daniel Kachmar.

- Garrigues - Chile (Santiago de Chile): Socio Pedro García. Asociado principal Daniel Hernández. Asociada junior Elna Petrowitsch.

Add new comment